Khánh Vân

Writer

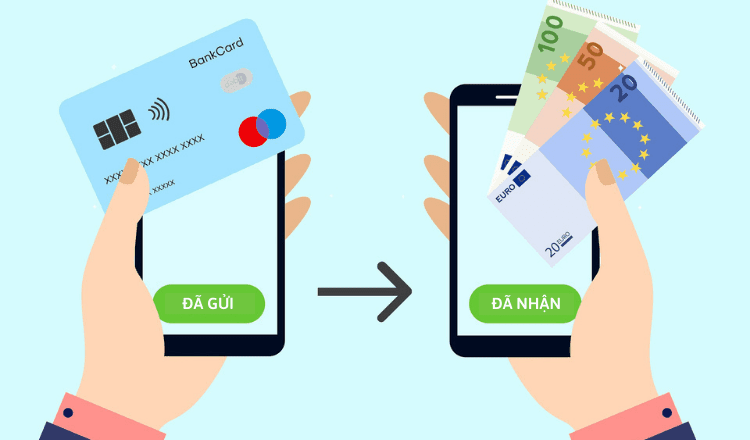

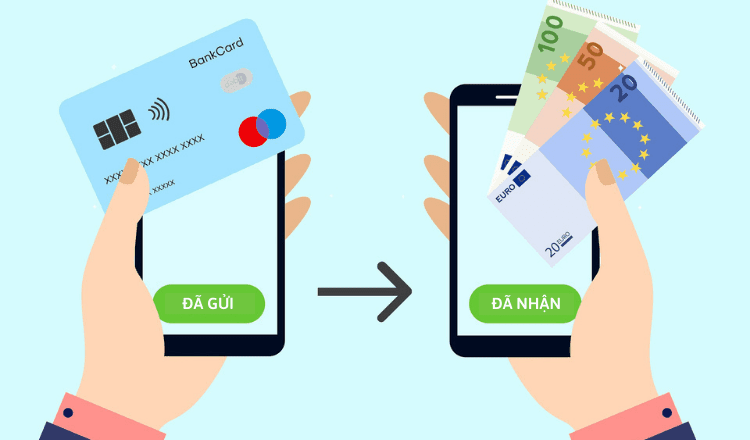

Theo quy định mới trong Luật Thuế giá trị gia tăng (GTGT) 2024 và dự thảo Nghị định hướng dẫn, ngưỡng thanh toán không dùng tiền mặt để được khấu trừ thuế GTGT đầu vào dự kiến sẽ giảm mạnh từ 20 triệu đồng xuống chỉ còn 5 triệu đồng.

Từ ngày 1 tháng 7 năm 2025, một quy định mới về thanh toán trong giao dịch mua bán hàng hóa, dịch vụ sẽ chính thức có hiệu lực, tác động trực tiếp đến cách các doanh nghiệp chi tiêu và thực hiện các thủ tục về thuế.

Một trong những thay đổi quan trọng nhất của Luật Thuế giá trị gia tăng (GTGT) 2024, có hiệu lực từ ngày 1/7/2025, là quy định về việc thanh toán không dùng tiền mặt. Theo đó, ngưỡng 20 triệu đồng hiện tại sẽ được bãi bỏ và thay thế bằng một mức thấp hơn rất nhiều, một thay đổi ảnh hưởng trực tiếp đến việc khấu trừ thuế của mọi doanh nghiệp.

Hiện nay, theo quy định cũ, các hóa đơn mua hàng hóa, dịch vụ có giá trị từ 20 triệu đồng trở lên mới bắt buộc phải có chứng từ thanh toán không dùng tiền mặt (như chuyển khoản ngân hàng) thì mới đủ điều kiện để được khấu trừ thuế GTGT đầu vào. Tuy nhiên, quy định này sẽ sớm thay đổi.

Luật Thuế GTGT 2024 có hiệu lực từ ngày 1/7/2025 đã bỏ quy định cụ thể về ngưỡng 20 triệu đồng. Thay vào đó, Luật chỉ quy định chung rằng, để được khấu trừ thuế GTGT đầu vào, doanh nghiệp phải có "chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào", trừ một số trường hợp đặc thù do Chính phủ quy định.

Để chi tiết hóa điều này, Bộ Tài chính đã công bố Dự thảo Nghị định quy định chi tiết thi hành Luật Thuế GTGT 2024. Tại Điều 10 của dự thảo này, một ngưỡng cụ thể đã được đề xuất như sau: Phải có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào (bao gồm cả hàng hóa nhập khẩu) từ 05 triệu đồng trở lên (đã bao gồm thuế giá trị gia tăng).

Như vậy, nếu dự thảo này được thông qua và chính thức ban hành, quy định sẽ là:

Việc đáp ứng điều kiện thanh toán không dùng tiền mặt ảnh hưởng trực tiếp đến số tiền thuế GTGT mà một doanh nghiệp phải nộp. Theo phương pháp khấu trừ thuế, số thuế GTGT phải nộp sẽ được tính bằng công thức: Số thuế GTGT phải nộp = Thuế GTGT đầu ra - Thuế GTGT đầu vào được khấu trừ.

Nếu một hóa đơn đầu vào (ví dụ: hóa đơn mua nguyên vật liệu trị giá 6 triệu đồng) không đáp ứng được điều kiện thanh toán qua chuyển khoản (tức là thanh toán bằng tiền mặt), doanh nghiệp sẽ không được khấu trừ phần thuế GTGT của hóa đơn đó. Điều này sẽ làm tăng tổng số thuế GTGT mà doanh nghiệp phải nộp, ảnh hưởng trực tiếp đến chi phí hoạt động và dòng tiền của doanh nghiệp.

Để đảm bảo tính minh bạch và chống các hành vi gian lận, Luật Thuế GTGT 2024 cũng đã quy định rõ các hành vi bị nghiêm cấm có liên quan đến việc khấu trừ và hoàn thuế, bao gồm:

Ngưỡng khấu trừ thuế GTGT sắp thay đổi lớn

Từ ngày 1 tháng 7 năm 2025, một quy định mới về thanh toán trong giao dịch mua bán hàng hóa, dịch vụ sẽ chính thức có hiệu lực, tác động trực tiếp đến cách các doanh nghiệp chi tiêu và thực hiện các thủ tục về thuế.

Một trong những thay đổi quan trọng nhất của Luật Thuế giá trị gia tăng (GTGT) 2024, có hiệu lực từ ngày 1/7/2025, là quy định về việc thanh toán không dùng tiền mặt. Theo đó, ngưỡng 20 triệu đồng hiện tại sẽ được bãi bỏ và thay thế bằng một mức thấp hơn rất nhiều, một thay đổi ảnh hưởng trực tiếp đến việc khấu trừ thuế của mọi doanh nghiệp.

Hiện nay, theo quy định cũ, các hóa đơn mua hàng hóa, dịch vụ có giá trị từ 20 triệu đồng trở lên mới bắt buộc phải có chứng từ thanh toán không dùng tiền mặt (như chuyển khoản ngân hàng) thì mới đủ điều kiện để được khấu trừ thuế GTGT đầu vào. Tuy nhiên, quy định này sẽ sớm thay đổi.

Hóa đơn bao nhiêu tiền phải chuyển khoản từ 1/7/2025?

Luật Thuế GTGT 2024 có hiệu lực từ ngày 1/7/2025 đã bỏ quy định cụ thể về ngưỡng 20 triệu đồng. Thay vào đó, Luật chỉ quy định chung rằng, để được khấu trừ thuế GTGT đầu vào, doanh nghiệp phải có "chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào", trừ một số trường hợp đặc thù do Chính phủ quy định.

Để chi tiết hóa điều này, Bộ Tài chính đã công bố Dự thảo Nghị định quy định chi tiết thi hành Luật Thuế GTGT 2024. Tại Điều 10 của dự thảo này, một ngưỡng cụ thể đã được đề xuất như sau: Phải có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào (bao gồm cả hàng hóa nhập khẩu) từ 05 triệu đồng trở lên (đã bao gồm thuế giá trị gia tăng).

Như vậy, nếu dự thảo này được thông qua và chính thức ban hành, quy định sẽ là:

- Hóa đơn có tổng giá trị thanh toán từ 5.000.000 đồng trở lên: Bắt buộc phải thanh toán bằng hình thức không dùng tiền mặt (chuyển khoản, thanh toán qua thẻ, ví điện tử...) mới đủ điều kiện khấu trừ thuế GTGT đầu vào.

- Hóa đơn có giá trị dưới 5.000.000 đồng: Vẫn có thể thanh toán bằng tiền mặt và được khấu trừ thuế GTGT một cách bình thường.

Tại sao quy định này lại quan trọng?

Việc đáp ứng điều kiện thanh toán không dùng tiền mặt ảnh hưởng trực tiếp đến số tiền thuế GTGT mà một doanh nghiệp phải nộp. Theo phương pháp khấu trừ thuế, số thuế GTGT phải nộp sẽ được tính bằng công thức: Số thuế GTGT phải nộp = Thuế GTGT đầu ra - Thuế GTGT đầu vào được khấu trừ.

Nếu một hóa đơn đầu vào (ví dụ: hóa đơn mua nguyên vật liệu trị giá 6 triệu đồng) không đáp ứng được điều kiện thanh toán qua chuyển khoản (tức là thanh toán bằng tiền mặt), doanh nghiệp sẽ không được khấu trừ phần thuế GTGT của hóa đơn đó. Điều này sẽ làm tăng tổng số thuế GTGT mà doanh nghiệp phải nộp, ảnh hưởng trực tiếp đến chi phí hoạt động và dòng tiền của doanh nghiệp.

Các hành vi bị nghiêm cấm trong khấu trừ thuế GTGT từ 1/7/2025

Để đảm bảo tính minh bạch và chống các hành vi gian lận, Luật Thuế GTGT 2024 cũng đã quy định rõ các hành vi bị nghiêm cấm có liên quan đến việc khấu trừ và hoàn thuế, bao gồm:

- Mua, bán, cho, môi giới hóa đơn một cách trái phép.

- Tạo lập các giao dịch mua bán không có thật.

- Lập hóa đơn trong thời gian doanh nghiệp đang tạm ngừng hoạt động.

- Sử dụng các hóa đơn, chứng từ không hợp pháp hoặc sử dụng một cách không hợp pháp các hóa đơn, chứng từ.

- Không chuyển dữ liệu của các hóa đơn điện tử về cho cơ quan thuế theo đúng quy định.

- Can thiệp một cách trái phép, phá hủy hệ thống thông tin về hóa đơn, chứng từ.

- Đưa, nhận hối lộ hoặc có sự thông đồng, bao che giữa cán bộ thuế và doanh nghiệp để có thể chiếm đoạt tiền thuế, trốn thuế.